Обзор зернового рынка от 17 сентября 2021 года

Мировые цены на зерно в сентябре несколько отступили от набранных высот. В Казахстане конъюнктура зернового рынка и ценовые тенденции складываются под давлением вмешательства властей.

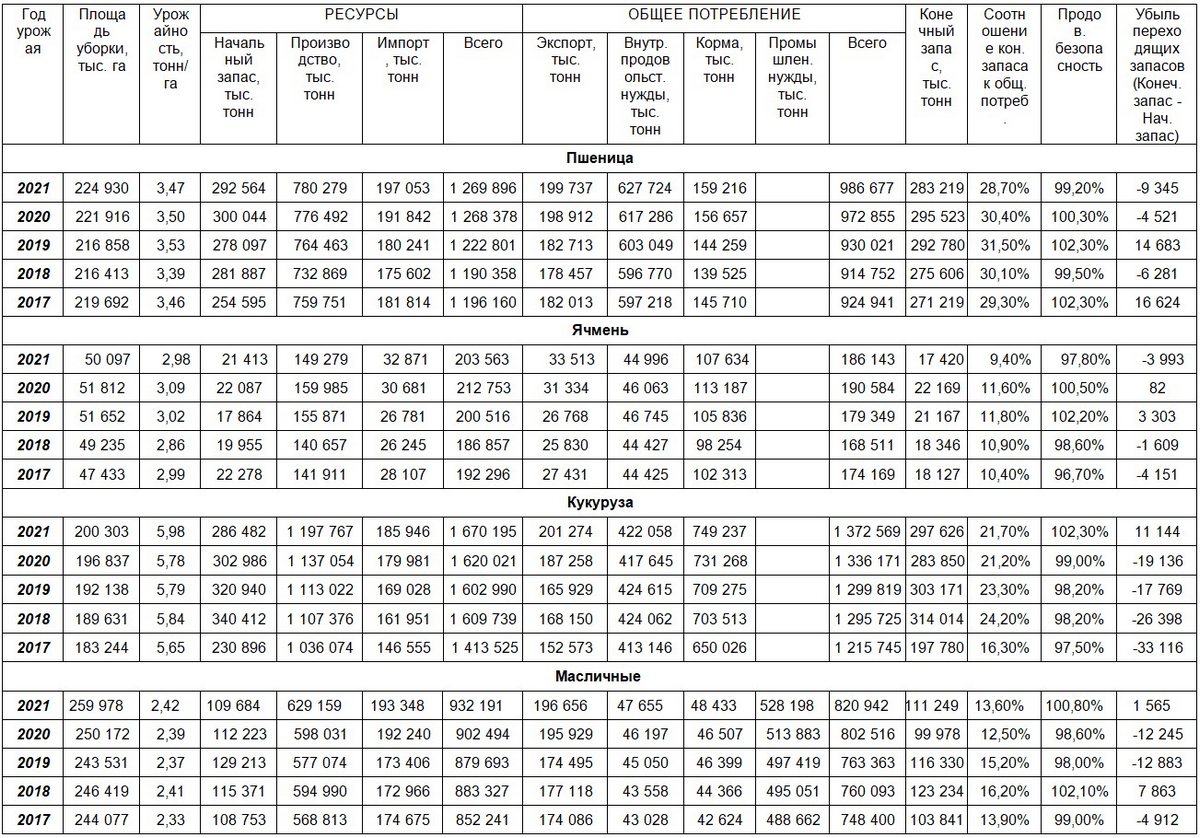

Новый мировой баланс спроса и предложения зерна в текущем сезоне от МСХ США (FAS USDA) вышел «медвежьим» в противовес чрезвычайно «бычьему» августовскому отчету. В сентябрьском отчете о мировом зерновом балансе в сезоне 2021/22 МГ эксперты FAS USDA повысили прогнозы производства и конечных запасов зерновых культур (Таблица 1).

Оценка мирового производства пшеницы выросла на 3,37 млн тонн от оценки прошлого отчета до 780,28 млн, повышены прогнозы урожая злака для Австралии (+15 млн тонн), Китая (0,9) и Индии (+1,5). Прогнозы мирового потребления пшеницы, мировой торговли в текущем сезоне увеличиваются в связи с ростом спроса на корма. Несмотря на это, и конечные запасы культуры возросли на более чем 4 млн тонн от оценки августовского отчета и составили 283,22 млн тонн.

Мировой спрос на пшеницу не снижается и остается на высоком уровне. Американские эксперты прогнозируют рост спроса и цен на твердую пшеницу Tríticum Durum в сезоне 2021/22 МГ, которая является основным сырьем для производства макаронных изделий. Уже сейчас цены на твердую пшеницу переваливают 400 $/тонна, это только старт, основные поставщики культуры не спешат продавать по этой цене.

В новом балансе значительно повышен прогноз производства кукурузы (+11,65 млн тонн к августовской оценке) до 1197,77 млн. Выросли прогнозы производства злака для США (+6,25 млн тонн), Китая (+5,0 млн тонн) и Аргентины (+2,0). Также увеличены прогнозы потребления, торговли и конечные запасы кукурузы в сезоне 2021/22 МГ.

Мировой масличный баланс в сентябрьском отчете остался без особых изменений. Снижены оценки урожая канадского рапса в текущем сезоне, повышены прогнозы по сое и пальмовому маслу.

Для Казахстана прогнозы зернового баланса остались прежними, никаких изменений в производство и экспорт не внесли американцы. Выросли только прогноз импорта зерна нашей страной в текущем сезоне (+300 тысяч тонн) до 800 тысяч, и оценка импорта пшеницы в прошедшем сезоне 2020/21МГ (+200 тысяч тонн) до 800 тысяч тонн.

Таблица 1. Мировой баланс зерна по данным МСХ США

за СЕНТЯБРЬ 2021 года (FAS USDA)*

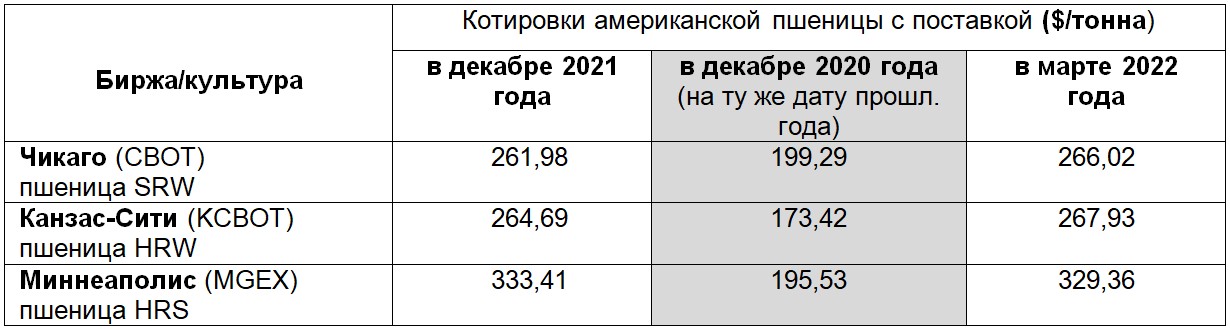

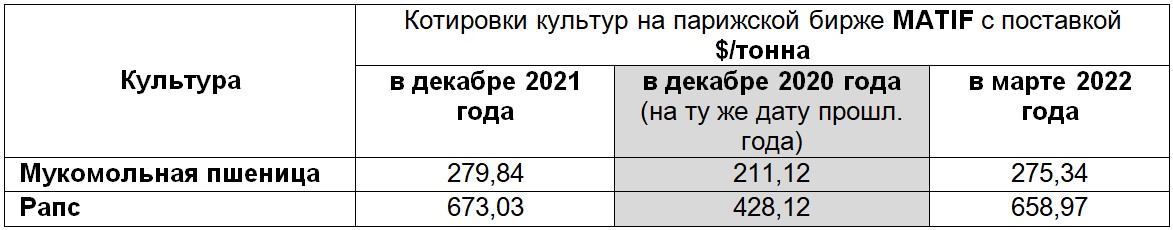

Котировки зерновых фьючерсов на мировых биржах после выхода сентябрьского отчета значительно снизили позиции, а затем снова чуть поднялись (Таблицы 2, 3). Эти ценовые качели на высоком уровне на зерновом рынке продолжаются второй сезон. При некоторой активизации покупателей на рынке, продавцы тут же повышают цены, после чего покупатели начинают сдерживать покупки, и продавцы начинают понижать котировки. Сокращение оценки производства канадской канолы дало возможность для роста котировок парижского рапса.

Таблица 2. Котировки американской пшеницы

по состоянию на 16 сентября 2021 года

Таблица 3. Котировки европейской пшеницы

по состоянию на 16 сентября 2021 года

Казахстан

В Казахстане по данным МСХ РК на 15 сентября 2021 года убрано 13,2 млн га уборочных площадей или 83,3% от запланированной к уборке площади. Ровно год назад в РК было убрано 12,6 млн га или 79,8% площадей. В текущем году намолочено 12 млн тонн зерновых и зернобобовых культур (на туже дату прошлого года – 15,2 млн тонн) при средней урожайности 9,1 ц/га (12,0 ц/га). В трех основных зернопроизводящих регионах: Акмолинской, Костанайской и Северо-Казахстанской областях, убрано 86% уборочной площади или 10 млн га, намолочено 8,2 млн тонн, урожайность составила 8,3 ц/га.

Конъюнктура внутреннего рынка зерна в Казахстане складывается обособленно от мировых или центрально-азиатских ценовых тенденций. Сложный, засушливый сезон привнес проблемы с обеспечением и дороговизной кормов для животноводов, сокращением производства зерновых культур и прочей сельскохозяйственной продукции. Эти факторы обеспечат спрос на зерно и фураж на внутреннем рынке. С другой стороны, давить на цены будет вмешательство властей на рынок, как-то введение экспортных квот и ограничений внешних отгрузок. Нестабильная и неясная ситуация в Афганистане – передовом покупателе отечественной муки также скажется на объемах производства продукта и ценообразовании сырья. Кроме того, незаконные схемы по легализации «серого» импортного зерна также вносят лепту в цены добросовестных зернопроизводителей.

АО «НК «Продкорпорация» задала планку цен на внутреннем зерновом рынке, объявила о прямом закупе. Текущий сезон – сезон высокого спроса на все культуры в РК, отдельным спросом будет пользоваться высококачественная мягкая пшеница и твердая пшеница Дурум. Некоторые мировые аналитики смело называют сезон 2021/22 МГ сезоном спроса на пшеницу и ячмень, хотя пока прогнозировать рано.

10 сентября 2021 года МСХ США (FAS USDA) выпустил сентябрьский отчет о мировом балансе спроса и предложения зерна в сельскохозяйственном сезоне 2021/22 МГ. В новом балансе по Казахстану никаких изменений в производство зерна и маслосемян, и их экспорт не внесено. А вот прогноз и оценку импорта зерна нашей страной американские эксперты повысили.

Импорт российской пшеницы в РК увеличен с 500 тысяч тонн августовской оценки до 800 тысяч в новом отчете. 0,8 млн тонн российской пшеницы импортирует Казахстан в сезоне 2021/22МГ, к слову, и импорт прошедшего сезона 2020/21 МГ оценен также в 800 тысяч тонн пшеницы российского происхождения. По данным российского ФГБУ «Центр оценки качества зерна» за период с начала текущего сезона (1 июля 2021 года) и по состоянию на 10 сентября 2021 года в Казахстан уже отгружено 350 тысяч тонн зерна.

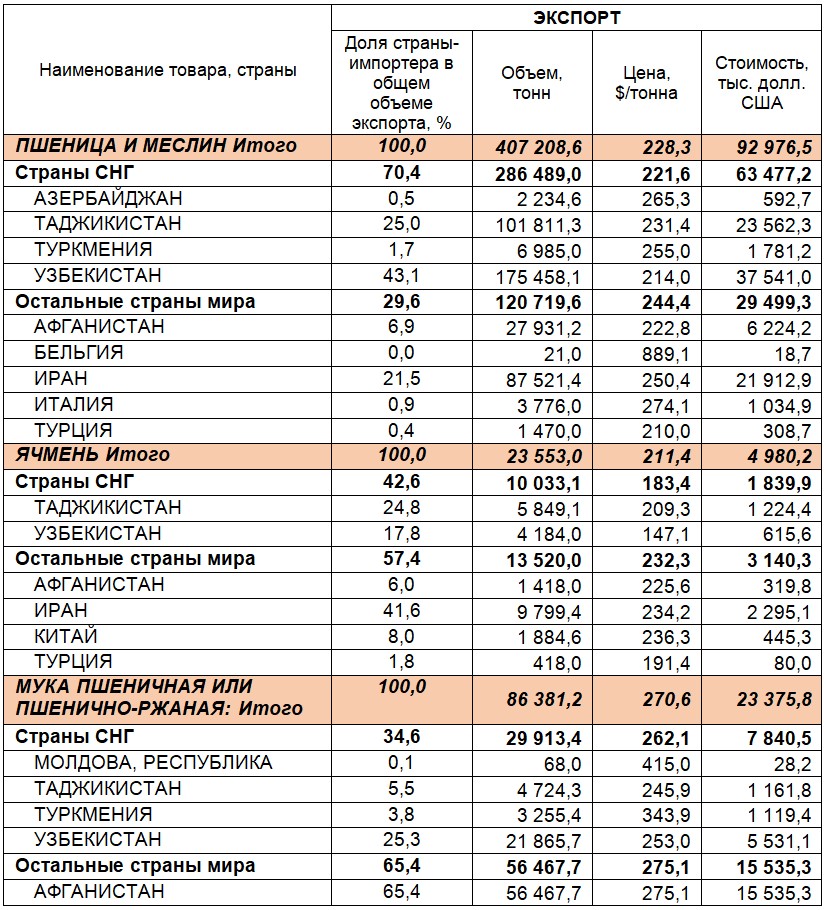

Экспорт зерна и муки в зерновом эквиваленте из Казахстана в июле текущего года составил 538,7 тысяч тонн (Таблица 4), что ниже показателя предыдущего месяца и на уровне экспорта в июле 2020 года. Экспорт казахстанских пшеницы и ячменя в июле 2021 года выше, чем в прошлом июле, но ниже оценки июня 2021 года. Внешние отгрузки отечественной муки значительно снизились и по сравнению с прошлым годом, и по сравнению с прошлым месяцем.

Экспортные цены на пшеницу повысились за месяц, на ячмень незначительно снизились, а на муку остались прежними и не изменились от цен июня.

Из числа основных стран-покупателей в июле Таджикистан увеличил свои покупки казахстанской пшеницы, ячменя и муки. Узбекистан и Афганистан, напротив сократили импорт отечественной пшеницы и муки. Иран за июль текущего года увеличил закуп казахстанской пшеницы, но снизил импорт ячменя.

Таблица 4. Экспорт зерна и муки из РК в июле 2021 года

(по данным Комитета государственных доходов)

Россия

Урожайность и экспорт зерновых в текущем сезоне в России ниже прошлогодних показателей. По данным МСХ Российской Федерации по состоянию на 15 сентября 2021 года зерновые и зернобобовые культуры в стране обмолочены с площади 37,5 млн га, намолочено 99,4 млн тонн зерна. Из них пшеница обмолочена с площади 24,5 млн га, намолочено 70,8 млн тонн зерна при средней урожайности 28,9 ц/га (на ту же дату прошлого года – 31,9 ц/га). Ячмень обмолочен с площади 7,3 млн га, намолочено 17,5 млн тонн при урожайности 24 ц/га (27,5 ц/га).

Внутренние цены на зерно в РФ продолжают рост несмотря на увеличение экспортной пошлины на зерно и завершение уборочных работ в стране (Таблица 5). Самые высокие цены на зерно зафиксированы в Уральском федеральном округе, который в текущем году наиболее пострадал от засухи.

Плавающая пошлина на экспорт пшеницы растет вместе с экспортными ценами. В текущий момент вывозная пошлина на пшеницу составляет 46,5 $/тонна, а с 15 сентября тариф возрастет 52,5 $/тонна. Пошлина на экспорт ячменя увеличится с 26,1 до 33,1 $/тонна. Размер пошлин рассчитан на основе индикативных цен. На пшеницу средняя экспортная цена составила 275 $/тонна, следовательно, согласно формуле пошлина равна 70% от разницы между 200 $ и сложившейся ценой ((275-200)х70%). Средняя экспортная цена на ячмень сложилась в 232,3 $/тонна.

По информации ФГБУ РФ «Центр оценки качества зерна» экспорт зерновых культур из России в текущем сезоне и по состоянию на 10 сентября 2021 года составил 10,4 млн тонн, что на 11% ниже показателя прошлого года.

Таблица. Средние цены на зерно в регионах РФ

по состоянию на 10 сентября 2021 года без НДС, руб./тонна

(изменение за неделю)

Жанна Батабаева