Обзор зернового рынка от 11 ноября 2019 г.

Мировые ценовые тренды остаются без изменений. МСЗ прогнозирует рост импорта пшеницы Казахстаном из-за низкого урожая в текущем сезоне.

Зерновые котировки на мировых сырьевых биржах продолжают колебаться то вверх, то вниз с небольшой амплитудой. Рынок, как обычно, живет слухами, на повестке дня сокращение производства пшеницы в сезоне 2019/20 МГ в Австралии и Аргентине. Международный совет по зерну (IGC) прогнозирует рост оценки производства пшеницы в России и ЕС в текущем сезоне, а также рост импорта пшеницы Казахстаном. По мнению аналитиков, в сезоне 2019/20 МГ наша республика закупит 1 млн тонн пшеницы у стран-импортеров (вероятнее всего – у России) в связи со снижением валового сбора злака при низких начальных запасах зерна. Такой высокой оценки закупки злака Казахстаном на внешних рынках МСЗ никогда не давало. Обычно объем импорта пшеницы в нашу страну, по оценкам мировых экспертов, составлял от 100 до 400 тысяч тонн в год.

На основании первых данных о ходе озимого сева в Северном полушарии IGC прогнозирует, что в следующем сезоне 2020/21 МГ площадь под всеми видами пшеницы в мире существенно не изменится. В отдельных регионах ЕС, России и Украины пересохшая почва затрудняла сев, и хотя позже местами прошли дожди, в ряде районов для сева и укоренения растений требуется больше осадков.

В преддверии выхода ноябрьского отчета о мировом балансе спроса и предложения зерна от МСХ США (который выйдет после сдачи текущего номера «А-Инфо» в печать) на биржах задают тон спекулянты. Эффект от их действий небольшой, котировки зерновых фьючерсов не особо меняются (Таблицы 3, 4). Ценовые тренды сформируются в зависимости то того, насколько ноябрьский отчет МСХ США оценит сокращение производства пшеницы в Аргентине и Австралии.

Казахстан

Казахстан завершил уборочный сезон текущего года с низкими показателями. Валовой сбор зерновых и зернобобовых культур составил 19,64 млн тонн в первоначально оприходованном весе, показатель прошлого года был 22,71 млн тонн. Средняя урожайность в 2019 году, по данным МСХ РК, 12,9 ц/га, в 2018 году – 15,1 ц/га. Внутренние цены на зерно в РК довольно уверенные, в противовес мировым ценовым трендам. Конъюнктура внутреннего рынка в сезоне 2019/20 МГ складывается непростая из-за сокращения предложения казахстанского зерна. СМИ в последнее время информируют об увеличении импорта зерна Казахстаном. Благодаря ЕвразЭС на казахстанский рынок ежегодно поступает российское зерно с приграничных территорий соседнего государства. Точные объемы теневого импорта неизвестны, и это не новость для отечественных участников рынка. Уровень цен на зерно в граничащих друг с другом регионах РК и России складывается схожим образом. Фундаментально завоз российского зерна в Казахстан на внутренний рынок не повлияет, никаких основательных изменений в текущем сезоне не привнесет.

Уровень спроса на отечественное зерно и муку со стороны стран-экспортеров более весомый фактор для внутреннего рынка. Согласно данным Комитета государственных доходов РК, экспорт зерна и муки в зерновом эквиваленте с начала сезона 2019/20 МГ и по состоянию на 1 октября текущего года составил 1,51 млн тонн (Таблица 1). За аналогичный период прошлого сезона 2018/19 МГ было экспортировано 2,2 млн тонн зерна и муки в пересчете на зерно. В текущем сезоне отгружено на внешние рынки 926,5 тысячи тонн пшеницы, 197,92 тысячи тонн ячменя и 389,5 тысячи тонн муки в зерновом эквиваленте. Страны-покупатели отечественного зерна прежние. Увеличил импорт пшеницы по сравнению с прошлым сезоном лишь Узбекистан (+34%). Остальные страны сократили объемы закупок казахстанского зерна и муки. В том числе в 13 раз уменьшил импорт пшеницы Азербайджан. Видимо, по причине троекратного увеличения покупок российской пшеницы этой страной. Сократил покупки пшеницы Таджикистан (-8%), Туркмения (-94%) по причине высокого собственного урожая. Уменьшил импорт муки Афганистан (-46%) и покупки ячменя Иран (-22%).

Россия

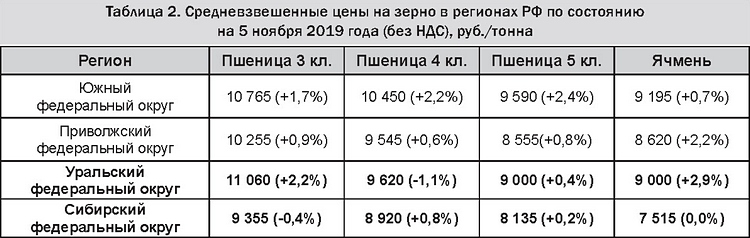

По информации МСХ Российской Федерации, по состоянию на 6 ноября 2019 года в целом по стране зерновые и зернобобовые культуры обмолочены с площади 44,8 млн га, или 95,9% к посевной площади, намолочено 123,7 млн тонн зерна при урожайности 27,6 ц/га (в 2018 году – 26,0 ц/га). Из них пшеница обмолочена с площади 27,5 млн га, или 98% к посевной площади, намолочено 77,6 млн тонн зерна при урожайности 28,2 ц/га (27,9 ц/га). Ячмень обмолочен с площади 8,5 млн га, намолочено 21,5 млн тонн (17,6 млн тонн) при урожайности 25,3 ц/га (22,4 ц/га).

С начала текущего сезона и по состоянию на 1 ноября 2019 года РФ экспортировала 18,5 млн тонн зерновых и зернобобовых культур, что на 12% меньше объемов на ту же дату прошлого сезона. В том числе экспорт пшеницы составил 15,7 млн тонн (-12% к показателю прошлого сезона 2018/19 МГ), экспорт ячменя – 1,6 млн тонн (-25%). Страны-покупатели российского зерна прежние. Лидером среди импортеров остается Турция, которая увеличила закупки российского зерна на 71% по сравнению с прошлым сезоном (сказываются политические достижения). Значительно увеличили импорт зерна российского происхождения Азербайджан, Бангладеш, Иран. Египет, Саудовская Аравия и Вьетнам сократили закупки зерна в РФ в текущем сезоне.

Украина

По данным Минагрополитики, с начала сезона 2019/20 МГ и по состоянию на 31 октября текущего года объем экспорта зерна из Украины составил 17,9 млн тонн, что на 5 млн тонн (или на 39%) больше, чем за такой же период прошлого сезона. В том числе экспорт пшеницы составил 10,9 млн тонн, что на 3,5 млн тонн больше, чем в сезоне 2018/19 МГ. Отгружено на внешние рынки 3,2 млн тонн ячменя (+534 тыс. тонн к показателю прошлого сезона), 3,6 млн тонн кукурузы (+0,95 млн тонн). Экспорт украинского зерна в текущем сезоне идет на рекорд.

Крупнейшими покупателями зерна украинского происхождения являются страны Африки, Азии и Европы. Львиную долю в украинском экспорте зерновых составляют покупки Египтом (14,1%). Заметные доли приходились на Китай (9,6%), Испанию (7,5%), Турцию (7,4%), Нидерланды (6,8%), Индонезию (5,1%), Бангладеш (3,9%), Израиль (3,4%), Тунис и Италию (по 3,1%). Совокупно эти ТОП-10 стран приносят 64% доходов от всего экспорта продукции данной группы.

Жанна Батабаева

Обзор опубликован в №20 (214) газеты «АгроИнфо» от 11.11.2019 г.