Обзор зернового рынка. 14 мая 2013 года

Ухудшение состояния озимых посевов в США и исторические отставания сроков сева яровых влияют на рост зерновых котировок на мировых биржах. С другой стороны на них давят радужные перспективы нового урожая в мире и низкий спрос на внешнем рынке. На рынке установились ценовые «качели», до каких пор качание продлится, пока не ясно.

Мировой рынок

Мировые экспертные группы прогнозируют увеличение мирового производства пшеницы в следующем сезоне 2013/14 МГ. На днях агентство Informa Economics повысило этот прогноз до 705,0 млн тонн, для сравнения, в текущем сезоне в мире было собрано 654,0 млн тонн пшеницы. По прогнозу аналитиков урожай пшеницы в следующем сезоне в Канаде составит 29,3 млн тонн (в сезоне 2012/2013 – 27,2 млн тонн), в Индии – 95,0 млн тонн (93,0), в США – 57,6 млн тонн (61,8), в Китае – 120,0 млн тонн (120,6), в Евросоюзе – 138,0 (132,3) млн тонн, в России – 55,5 (37,7) млн тонн, на Украине – 22,4 (15,8) млн тонн. Валовый сбор кукурузы в Бразилии был увеличен экспертами до 76,3 млн тонн, прогноз производства кукурузы в Аргентине был также повышен до 25,5 млн тонн. Рынки пшеницы и кукурузы соседствующие и зависимы друг от друга. Такой «бычий» настрой экспертов сулит снижение цен на зерно в следующем сезоне. Доподлинная тенденция цен станет известна в начале июля текущего года.

Состояние озимых посевов в США продолжает ухудшаться. Хуже всего обстоит картина посевов твердозерной озимой пшеницы. Informa Economics понизило прогноз урожая озимой твердой пшеницы до 21,7 млн тонн, что на 20,5 %, или на 5,6 млн тонн, ниже, чем в прошлом году.

Кроме того, значительно отстают темпы весеннего сева яровой пшеницы, кукурузы и сои в этой стране. К 5 мая было посеяно 23% площадей яровой пшеницы против 82% в прошлом году и 50% в среднем за последние пять лет. На ту же дату кукуруза была посеяна лишь на 12% площади. В прошлом году на эту же дату кукуруза была посеяна на 69% площади и на 47% площади в среднем за последние пять лет. Трудно придется американским фермерам сокращать такие серьезные отставания.

Близится конец сезона 2012/13 МГ, в скором времени выйдет завершающий зерновой баланс в мире от FAS USDA и первый прогноз следующего сезона 2013/14. Участники мирового рынка ожидают его выхода и уже настроены на позитивно высокие оценки урожаев, несмотря на состояние озимых в Штатах и отставание сроков посевной. А такие настроения отражаются снижением котировок зерновых фьючерсов на мировых биржах.

Сегодня ситуация на рынке очень схожа с ситуацией двухлетней давности. Весной 2011 года также были негативные вести с озимых полей США и скромные предсказания высоких урожаев в странах СНГ. Тогда цены на зерновые держались на довольно высоком уровне до начала июля, потом резко снизились после начала «вырисовывания» конъюнктуры рынка. Пока не стоит загадывать, дождемся середины вегетационного периода.

Казахстан

В Казахстане вот-вот аграрии приступят к весеннему севу культур.

Стратегия посевной кампании у каждого сельхозпроизводителя своя, отработанная годами и высеченная опытом. Мало к чьим советам здесь прислушиваются они. Но на странице 4 сегодняшнего номера «АгроИнфо» свои видения на посевную дает гендиректор НПЦ зернового хозяйства имени Бараева Каскарбаев Ж. А. Он предлагает несколько сократить пшеничный клин в структуре посевов текущего года. И быть готовыми к не самому высокому содержанию клейковины в зерне. Да, вполне может повториться сценарий 2011 года на внутреннем зерновом рынке: «здравствуй, перепроизводство пшеницы и 4 класс». А еще, как следствие, низкая цена на зерно, учитывая позитивные виды на урожай в соседних России и Украине, плюс все территориальные и логистические проблемы нашей страны.

Да и мировые цены пока сдерживаются в отношении грядущего урожая. В такие сложные рыночные годы для аграриев остро необходимо вмешательство государства в регулирование цен на зерновые культуры. Именно в такой год. Не в засушливый год с низким валовым сбором, а именно в годы с высоким предложением зерна на рынке.

В засушливые годы (2010, 2012 гг.) высокий внутренний спрос и «напряженная» конъюнктура мирового рынка сами сделают свое дело. Постепенно на традиционно рыночных устоях цена начнет подниматься в соответствии со временем года и складывающимися условиями внутри страны. А вот в годы высоких урожаев (2009, 2011 гг.) риски резкого падения цен должно брать на себя государство. В 2011 году АО «НК «Продкорпорация» хорошо поддержало аграриев, установив цену в 25 000 тенге за тонну. А вот в прошлом засушливом году цена в 40 000 тенге от профильного ведомства особой необходимости не имела.

Государственное регулирование цен в условиях рынка должно быть чутким и своевременным.

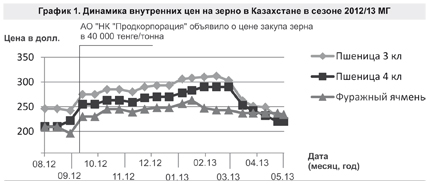

Перед окончанием текущего маркетингового сезона 2012/13 сравним динамику внутренних цен на зерно за этот период в трех странах: Казахстан, Россия, Украина.

Более плавный график отражающий индексы цен на зерно в Украине. Там к окончанию уборочной кампании 2012 года цены стартовали с 230 $/тонна, весь период постепенно росли, достигли пиковых значений в характерный период сезона. Снижаться цены стали также постепенно после того, как в феврале(!) правительство Украины вынесло решение о реализации муки(!) хлебопекарным предприятиям, произведенной из зерна государственного фонда. Уровень цен весь период поддерживался только покупателями – переработчиками. Экспорт зерна из Украины в сезоне 2012/13 МГ был лимитирован, а вот экспорт муки шел высокими темпами. В этой связи украинские переработчики из-за низкого предложения сырья поднимали на него цену, пока не затоварились и не открылся государственный поддерживающий фонд. Открылся своевременно – во второй половине сезона.

График Казахстана менее плавный, после объявленной Нацкомпанией в сентябре цены в 40 тысяч тенге (270 $/тонна) внутренние закупочные цены стали расти. Потом весь период то снижались, то поднимались в незначительном коридоре. И вот после достижения пиковых значений, взяли курс на снижение в конце февраля. Весь сезон казахстанские производители и АО «НК «Продкорпорация» продавали дорогое зерно, из-за чего платежеспособность покупателей ослабла. Кроме того, сократился спрос со стороны традиционных экспортеров отечественных муки и зерна.

График динамики внутренних цен на зерно в Российской Федерации оказался самым неустойчивым с резкими скачками. Цены здесь весь период были очень волатильными. Государственный фонд открыли рано – в октябре 2012 года, условия и территория интервенционных продаж часто менялись. Макроэкономический баланс зерна в стране был и остается напряженным. Все это привело к высокой волатильности цен на зерновые. С марта месяца так же, как и в Казахстане, цены на российское зерно стали постепенно снижаться. До сих пор ведутся интервенционные продажи для поддержания переработчиков, и практически отсутствует экспорт российских культур. Тем не менее, внутренние цены в РФ и цены интервенционных продаж остаются на высоком уровне.

Из трех стран самая дальновидная и устойчивая ценовая политика в текущем сезоне сложилась в Украине. Здесь отражены действительная конъюнктура рынка и все сезонные влияния.

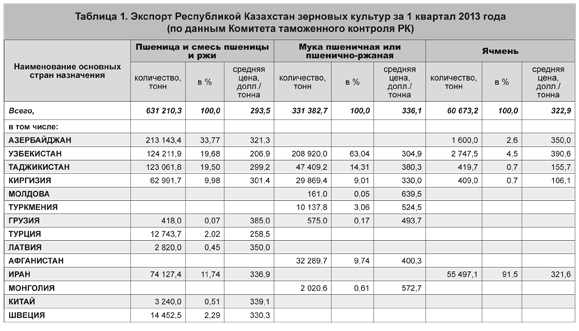

Экспорт зерна и муки в зерновом эквиваленте из Казахстана в 1 квартале 2013 года составил 1 106,1 тысяч тонн.

Традиционными покупателями казахстанского зерна остаются страны Центральной Азии и Российская Федерация. Третий месяц квартала – март – охарактеризовался снижением объемов отгрузки ячменя и муки за рубеж. Поставки пшеницы на внешний рынок, наоборот, возросли по сравнению с февралем. Экспорт в Россию зерна и муки в зерновом эквиваленте за февраль месяц составил 143,7 тысячи тонн, что почти в три раза выше показателя января. Средняя экспортная цена отгрузки пшеницы в РФ – 311,8 $/тонна. Официальных данных по продажам зерна в Россию за март и апрель пока нет, но уже известно, что цифры эти меньшие, чем в феврале, экспортные объемы в этом направлении стали снижаться.

Всего с начала сезона (01 июля 2012 года) по 31 марта 2013-го Казахстан экспортировал 4,9 млн тонн зерна и муки в зерновом эквиваленте, в том числе на внешние рынки – 4 418,7 тысяч тонн, в страны Таможенного союза – 485 тысяч тонн. До конца сезона остается четыре месяца, с учетом сегодняшних помесячных темпов экспорта, страна может поставить на внешние рынки спрогнозированные мировыми аналитиками 6,5 млн тонн.

Жанна Батабаева