Единый платеж – налоговая альтернатива для фермеров

С января текущего года для производителей сельхозпродукции и упрощенщиков введена новая альтернатива – единый платеж. Что предоставляет новшество налогового законодательства и каковы выгоды – в материале корреспондента ИА «АгроИнфо».

Согласно статье 776-1 Налогового кодекса Республики Казахстан (далее – НК РК) налоговые агенты вправе самостоятельно выбрать порядок обложения доходов работников, подлежащих обложению у источника выплаты, название которому выбрано как Единый платеж. Такими налоговыми агентами могут быть индивидуальные предприниматели и юридические лица, являющиеся субъектами микропредпринимательства и малого предпринимательства, применяющие специальные налоговые режимы для производителей сельскохозяйственной продукции, для крестьянских и фермерских хозяйств, на основе упрощенной декларации и выплачивающие доход физическому лицу в виде заработной платы.

В единый платеж включаются подлежащие уплате суммы индивидуального подоходного налога с доходов, подлежащих обложению у источника выплаты, обязательные пенсионные взносы и обязательные пенсионные взносы работодателя, уплачиваемые в соответствии с Законом Республики Казахстан «О пенсионном обеспечении в Республике Казахстан», социальные отчисления, уплачиваемые в соответствии с Законом Республики Казахстан «Об обязательном социальном страховании», взносы и отчисления на обязательное социальное медицинское страхование, уплачиваемые в соответствии с Законом Республики Казахстан «Об обязательном социальном медицинском страховании».

Выбранный порядок обложения доходов работников – единый платеж, не подлежит изменению в течение налогового периода. Ставка единого платежа, применяемая к объекту обложения, составляет:

В соответствии с главой 89-1 НК РК при выборе единого платежа в 2023 году работодатель перечисляет 20% от заработной платы работника ежемесячно одной суммой через банки или организации, осуществляющие отдельные виды банковских операций, на банковский счет Государственной корпорации «Правительство для граждан» с указанием месяца, за который перечисляется такой единый платеж. Госкорпорация уже распределяет эти суммы по фондам и бюджетам. Работодатели при выборе нового порядка обложения доходов работника не перечисляют ИПН и платежи в бюджет и в каждый фонд, как при общеустановленном порядке.

Оплата единого платежа осуществляется платежным поручением с приложением списка работников в формате МТ-102 через банки второго уровня. В платежном поручении требуется указать:

– список работников (за которых производится уплата налога и соцплатежей);

– ИИН работников;

– ФИО работников;

– даты рождения работников;

– суммы единого платежа;

– период, за который уплачивается единый платеж;

– коды назначения платежей;

– суммы объекта исчисления в назначении элемента списочной части платежа.

Указание КБК (кода бюджетной классификации) в платежном поручении не предусмотрено. Суммы единого платежа отражаются юридическими лицами – сельхозпроизводителями в форме налоговой отчетности 200, крестьянскими хозяйствами в ФНО 910, упрощенщиками – в 910 ФНО. За работников, освобожденных от уплаты тех или иных видов обязательных платежей, ставка единого платежа снижается на соответствующую долю социальных платежей.

Обязательные пенсионные взносы работодателя, социальные отчисления и отчисления на обязательное социальное медицинское страхование осуществляются налоговыми агентами за счет собственных средств в пользу работников. Индивидуальный подоходный налог, обязательные пенсионные взносы и взносы на ОСМС осуществляются за счет самих работников.

По словам руководителя отдела разъяснительной работы ДГД по Костанайской области Зарины Бекмухамедовой, введение единого платежа снизит текущую налоговую нагрузку с фонда оплаты труда с 35% до 20%.

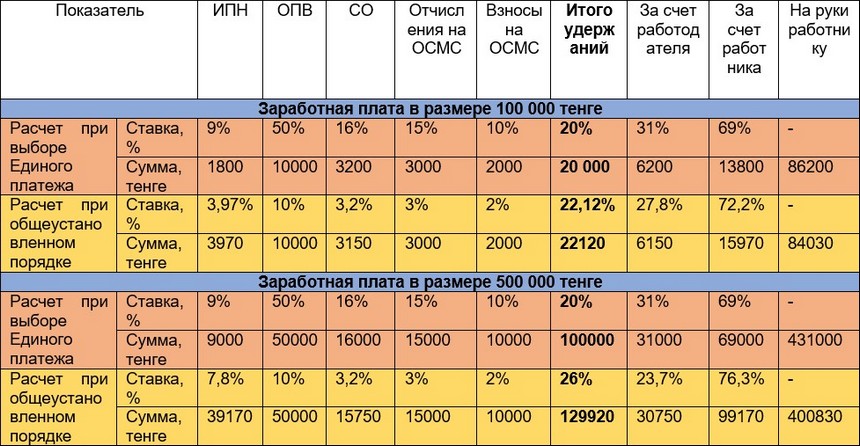

Согласно приведенному ниже примеру расчетов налогов и платежей с заработной платы сумма ИПН при применении единого платежа действительно меньше, чем при общеустановленном порядке обложения доходов работников, который сейчас используется в хозяйствах. Остальные обязательные платежи с заработной платы остаются одинаковыми при обоих способах подсчетов.

Пример расчета налогов и платежей с заработной платы при едином платеже и в общеустановленном порядке

Доход, получаемый на руки работником, больше при выборе единого платежа. Суммы удержаний из заработной платы за счет работодателя (те, что работодатель оплачивает из своего кармана) немного выше при едином платеже, чем при общеустановленном порядке. В следующем году удержания за счет работодателя еще более повысятся, поскольку добавятся пенсионные взносы работодателя. А удержания из заработной платы за счет работников снизятся, поскольку ставка ИПН, ОПВ и взносов на ОСМС будет ниже с 2024 года.

Выбор должны сделать сами работодатели – оставаться на общепринятом порядке исчисления всех зарплатных налогов и платежей или избрать единый платеж. Новая налоговая альтернатива оставляет это право за работодателями-сельхозпроизводителями.

Гани Ермек